Die Schweiz ein attraktiver Standort für Forschung und Entwicklung

Steht Innovation im Fokus Ihrer geschäftlichen Tätigkeit?

- Das Geistige Eigentum Ihres Unternehmens befinden sich in der Schweiz oder Sie planen, dies in die Schweiz zu transferieren.

- Sie möchten von der Patentbox und zusätzlichen F&E-Abzügen profitieren sowie die OECD-Verrechnungspreisleitlinien einhalten.

Warum sollten Sie sich für den Standort Schweiz entscheiden?

Die Schweiz ist ein Ort der Innovation, der sowohl qualifizierte Arbeitskräfte sowie Unternehmen anzieht und ein stabiles wie auch wettbewerbsfähiges Steuerumfeld bietet.

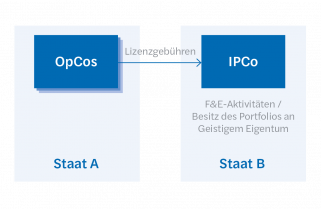

Ihre derzeitige Struktur ausserhalb der Schweiz

Sie haben eine Gesellschaft („IPCo“) mit Sitz im Staat B, welche Geistiges Eigentum („IP“) hält sowie Lizenzen für die Nutzung dieses Geistige Eigentum an nahestehende Gesellschaften („OpCos“) in Staat A erteilt.

Diese Art von Struktur kann Probleme mit Transferpreisen und der Quellensteuer auf Lizenzgebühren aufwerfen, die von OpCos an IPCo gezahlt werden.

Planen Sie, Ihre IP in einen anderen Staat zu verlegen?

Um Stolpersteine bei der Übertragung der IP zu vermieden, müssen Sie unbedingt vorher die Gruppenrichtlinie für den Betrieb der IP festlegen:

- Bewerten Sie das übertragene Geistige Eigentum

- Schützen Sie Ihr Geistiges Eigentum

- Analysieren Sie die Vorteile der Doppelbesteuerungsabkommen

- Strukturieren Sie eine steueroptimale Übertragung des Geistigen Eigentums

- Die Aktivitäten und die Substanz des IPCo stärken

Warum sollten Sie Ihre IPCo in die Schweiz verlagern?

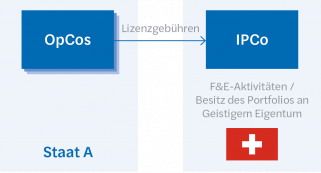

Ihre mögliche zukünftige Struktur in der Schweiz

Was kann die Schweiz bieten?

- Neubewertung der übertragenen Vermögenswerte zum Zeitpunkt ihrer Übertragung in die neue Struktur in der Schweiz

- Ein internationaler Schutz für in der Schweiz angemeldete Patente

- Eine niedrige Steuerlast auf Lizenzgebühren und andere Einkünfte, die durch das IP generiert werden, dank einer vorteilhaften Steuerregelung, die auf Patenterträge angewendet wird und mit den OECD-Standards konform ist

- Ein wettbewerbsfähiger effektiver Steuersatz. Ab 2024 gilt die weltweite Mindestbesteuerung von 15% für grosse internationale Unternehmensgruppen gemäss den GloBE-Regeln

- Ein umfangreiches Netz von Doppelbesteuerungsabkommen

- Keine Quellensteuer auf Lizenzgebühren, die im nationalen Recht vorgesehen ist

- Eine Steuergutschrift, die auf ausländische Quellensteuern anwendbar ist

- Eine reduzierte Besteuerung von Dividenden, die auf der Ebene des Anteilseigners angewandt wird

- Reibungslose und direkte Beziehungen zu den Steuerbehörden

- Geringere Anforderungen an die Dokumentationspflichten in Bezug auf Verrechnungspreise gemäss Schweizer Recht

- Das Fehlen einer internen Regelung in Bezug auf CFC Rules

Warum ist Mazars der richtige Partner?

Mazars bietet Ihnen ein breites Spektrum an Prüfungs- und Beratungsdienstleistungen. Wir betreuen unsere nationalen und internationalen Kunden in allen Branchen in der ganzen Schweiz, insbesondere:

- Beratung bei der Gründung eines Schweizer Unternehmens: Begleitung der Unternehmensgruppe bei verschiedenen Fragen im Zusammenhang mit der Zusammensetzung der Beteiligten (Koordination der verschiedenen Akteure, die an der Einrichtung einer Schweizer Struktur beteiligt sind: Notar, Bank, Handelsregister) oder bei der Abfassung bestimmter Statutenklauseln, um mögliche zukünftige Kapitaltransaktionen des Unternehmens zu optimieren oder den Betrieb des Unternehmens effizienter zu gestalten.

- Beratung zur Strukturierung der Unternehmensgruppe, um den Cashflow, die Diversifizierung und das Wachstum der Unternehmensgruppe zu optimieren.

- Beratung bei der finanziellen Bewertung von Vermögenswerten/Unternehmen, bei Fusionen und Übernahmen, bei der Unternehmensgruppefinanzierung.

- Tägliche Begleitung von Unternehmen bei der Erfüllung ihrer Steuerpflichten, oder regelmässige Betreuung mit Vorschlag und Einführung von Instrumenten zur Erfüllung dieser Pflichten während der gesamten Entwicklung des Unternehmens in der Schweiz und weltweit, wobei die Konformität der Schweizer Struktur mit den internationalen Anforderungen an Transparenz und Nachhaltigkeit sichergestellt wird.

- Unterstützung bei der Einführung interner Auditverfahren und Managementkontrollinstrumente, um die Geschäftsleistung bei der Festlegung ihrer Entwicklungsstrategie in der Schweiz und weltweit zu unterstützen.

- Unterstützung der Organe bei der Identifizierung und Verwaltung von Risiken und Gelegenheiten durch die Definition massgeschneiderter Verfahren und die Anpassung der IT-Tools des Unternehmens