Welche MWST-Regelung sollte man beim Verkauf einer Immobilie wählen?

MWST-Regelung und Verkauf einer Immobilie

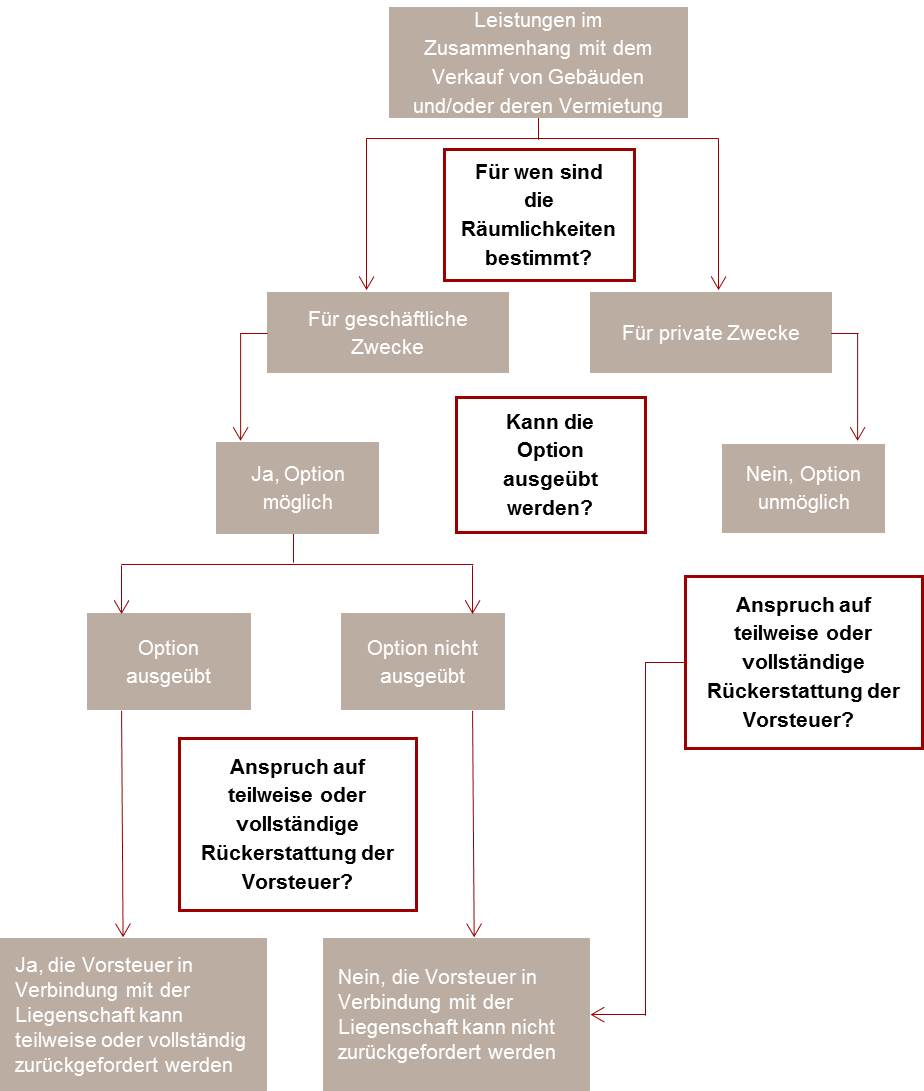

Da der Verkauf einer Liegenschaft grundsätzlich von der Steuer ausgenommen ist, wird davon ausgegangen, dass ihre Übertragung ohne spezielle Angabe im Vertrag ohne MWST und somit ohne Option erfolgt. Diese erste Variante ist somit als Standardregelung zu betrachten.

Die zweite Variante besteht in der Ausübung der Option und somit der Unterstellung des Liegenschaftsverkaufs unter die MWST. Wie bereits erwähnt, muss der Wert des Bodens im Vertrag aufgeführt sein, damit er von der Berechnung ausgeschieden werden kann. Der Sinn dieser Unterscheidung erschliesst sich besonders bei dieser Variante, wo der Verkauf der MWST unterstellt werden soll.

Bei der dritten Variante schliesslich handelt es sich um eine Vermögensübertragung (mit Einreichung eines amtlichen Formulars bei der ESTV). Der Vorteil dieser Variante, das heisst der Deklaration, liegt darin, dass die vom Verkäufer auf den Käufer übertragene Liegenschaft weiterhin zu denselben Steuerbedingungen behandelt wird. Dies setzt somit voraus, dass sowohl der Verkäufer als auch der Käufer der MWST-pflichtig sind. Bei dieser Variante ist letztlich keine MWST zu entrichten. So vermeidet der Käufer einen zusätzlichen Mittelabfluss. Aus Sicht der MWST ist das Geschäft neutral, denn wenn der Käufer dem Verkäufer die MWST überweisen würde, könnte er sie anschliessend im Rahmen der MWST-Abrechnung im entsprechenden Quartal wieder zurückfordern. Die Nachteile werden vom Käufer getragen, denn er übernimmt damit die Verantwortung für die Vergangenheit der Liegenschaft. Das heisst, er trägt die Risiken der früheren Jahre und haftet für Steuerforderungen, die vor der Übertragung entstanden sind. Der Verkäufer haftet zusammen mit dem Käufer weiterhin für Forderungen, die bis 3 Jahre vor der Übertragung entstanden sind, und zwar gerechnet ab der Ankündigung oder Meldung der Übertragung.

Bei dieser letzten Variante kann eine geänderte Nutzung der Räumlichkeiten (Nutzungsänderung) für den Käufer Folgen haben und ihn dazu zwingen, die bereits vor der Übertragung vom früheren Eigentümer zurückerlangte MWST (Eigenverbrauch) ganz oder teilweise nachzuzahlen. Im Übrigen könnte der Käufer auch einen Teil der MWST zurückerlangen, der beim Kauf der Liegenschaft nicht zurückerlangt werden konnte (Einlageentsteuerung).

Unsere Erfahrung zeigt, dass die verschiedenen möglichen Varianten eine eingehende Analyse erfordern, um die Risiken, Chancen, Folgen und betreffenden Beträge zu ermitteln.

Bau und/oder Umbau von zum Verkauf bestimmten Liegenschaften

Als Lieferung von unbeweglichen Gegenständen gilt der Bau und/oder Umbau von Liegenschaften, die zum Verkauf bestimmt sind. Dabei ist die Leistung zu beurteilen. Sie ist steuerbar oder nicht der Steuer unterstellt, wobei zwei Kriterien zu berücksichtigen sind: der Zeitpunkt des Baubeginns und der Zeitpunkt, in dem das Objekt verkauft wird.

Die Lieferung des Objekts ist steuerbar, wenn der Baubeginn nach dem Abschluss des (notariell beurkundeten) Kaufvertrages erfolgt. Erfolgt der Baubeginn hingegen vor dem Abschluss des Kaufvertrages, unterliegt die Leistung nicht der Steuer.

Der Baubeginn muss immer für das einzelne Bauwerk ermittelt werden. Besteht eine Siedlung beispielsweise aus drei Liegenschaften, ist der Zeitpunkt des Baubeginns für jede Liegenschaft separat zu bestimmen.

Welche Arbeiten können für die Festsetzung des Baubeginns aus Sicht der MWST als massgebend betrachtet werden?

Generell vertritt die ESTV der Ansicht, dass die nachstehenden Arbeiten bei der Beurteilung des Baubeginns Hinweise geben können. Die Beurteilung kann jedoch bei jedem Bauwerk unterschiedlich ausfallen:

- Aushubarbeiten

- Baugrundvorbereitungen wie beispielsweise Pfählen

- Hangsicherungsarbeiten

- Abbrucharbeiten im Hinblick auf einen Neubau

Aus Sicht der MWST liegt ein Umbau vor, wenn die Kosten mehr als 50% des Gebäudeversicherungswerts vor dem Umbau betragen.

- > 50%: Es ist zu bestimmen, ob es sich um eine steuerpflichtige oder nicht steuerpflichtige Lieferung handelt.

- 50/50 oder < 50%: Es handelt sich um den Verkauf eines unbeweglichen, nicht der Steuer unterliegenden Gegenstands.

Das Prinzip der Abgrenzung zwischen der Lieferung nicht steuerbarer unbeweglicher Gegenstände und solchen, die der Steuer unterliegen, gilt auch, wenn der Verkäufer des Bauwerks den Boden nicht mitverkauft, sondern dem Käufer ein Baurecht gewährt.

Gehört der Boden, auf dem das Bauwerk und/oder die Objekte gebaut oder umgebaut werden, einem Dritten oder dem Käufer, gilt der Verkauf des Bauwerks und/oder der gebauten oder umgebauten Objekte immer als eine steuerbare Lieferung eines Gegenstands.

Schlussfolgerungen

Abschliessend kann gesagt werden, dass die Komplexität von Immobiliengeschäften eine eingehende MWST-Analyse erfordert, damit alle zu berücksichtigenden Aspekte einbezogen und die Risiken beherrscht werden.

Die Erfahrung zeigt, dass die Auswirkungen auf die MWST im Immobilienbereich technisch und komplex sind. Man stellt regelmässig fest, dass Berichtigungen vorzunehmen sind oder Optimierungsmöglichkeiten vom Steuerpflichtigen nicht wahrgenommen wurden. Angesichts der relativ hohen Transaktionsbeträge lohnt es sich, die MWST systematisch in die Planung von Immobiliengeschäften einzubeziehen.